Diverzifikace portfolia z amerických akcií: Zlatý standard nebo riziková hra?

Je 100% americké akciové portfolio zlatou vstupenkou k bohatství pro většinu lidí nebo existují významné nevýhody, které takto poskládané portfolio s sebou nese?

Investiční portfolio, složené výhradně z amerických akcií nebo investování do amerického indexu, je strategií, která může být lákavá pro mnohé investory, zejména vzhledem k historické výkonnosti a dominantnímu postavení Spojených států na globálních finančních trzích. Tento přístup však vyvolává otázky o diverzifikaci, kolísání, riziku a dlouhodobé udržitelnosti.

Jak často překoná výnos amerických akcií výnos světových akcií?

Jedním z klíčových důvodů, proč lidé doporučují 100% americké akciové portfolio, je skutečnost, že výkonnost v posledních letech byla neuvěřitelná. Ve skutečnosti za posledních 10 let americké akcie překonaly své mezinárodní protějšky přibližně o 7% ročně.

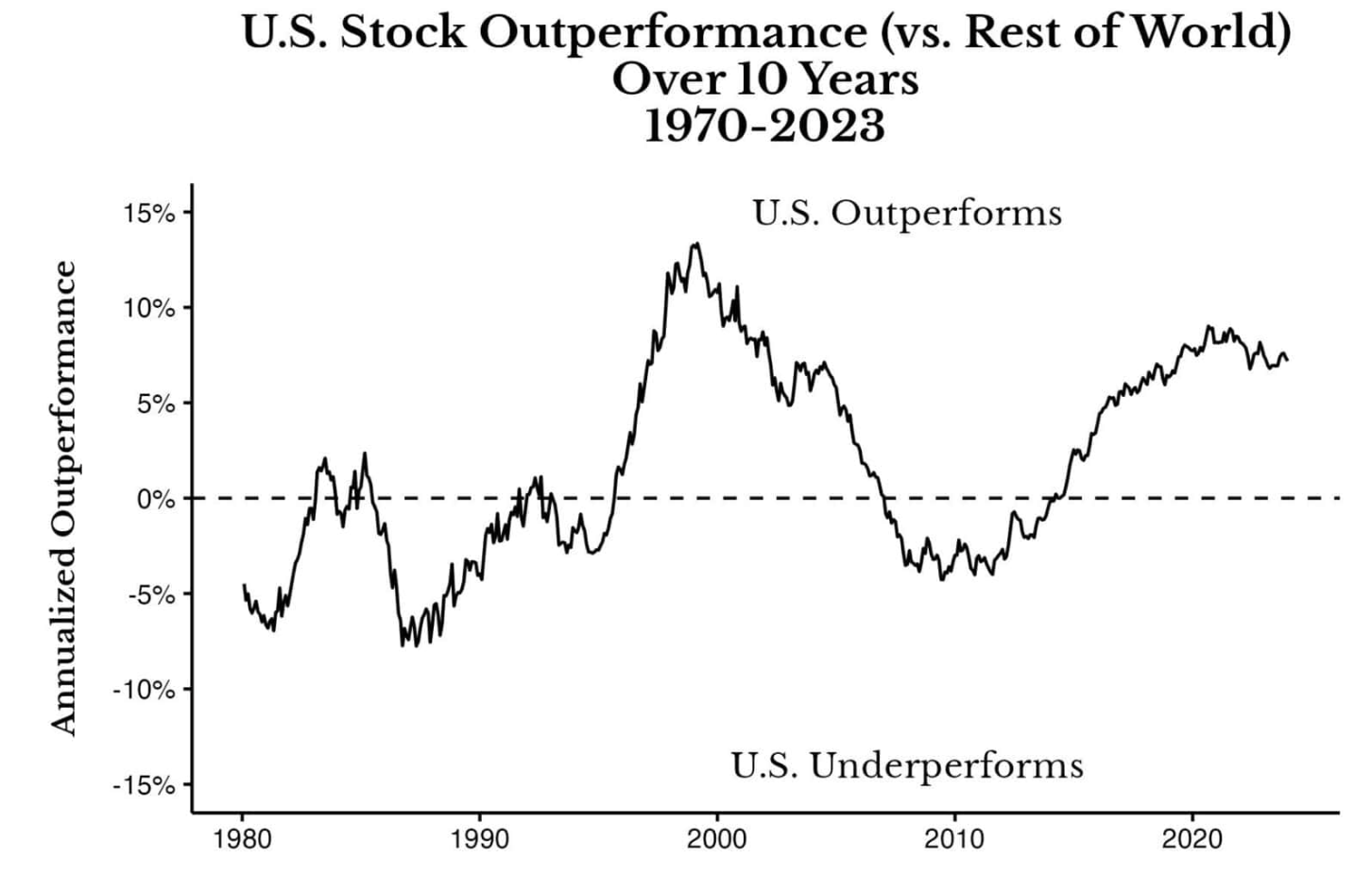

A co celá historie amerického trhu? Při použití údajů z roku 1970 překonaly americké akcie mezinárodní akcie v 54% všech 10letých období a v 80% všech 20letých období. Jak můžete vidět, v grafu níže nadvýkon v USA za 10leté období vyvrcholil během bubliny DotCom v letech 2000, klesl během Velké finanční krize a v posledních letech znovu vzrostl:

Když se podíváte na graf výše, možná namítnete, že nemá smysl vlastnit mezinárodní akcie, protože si v minulosti jednoduše nevedly tak dobře jako americké akcie. A i když je to technicky pravda, mnoho z těchto argumentů závisí na datech z poslední dekády.

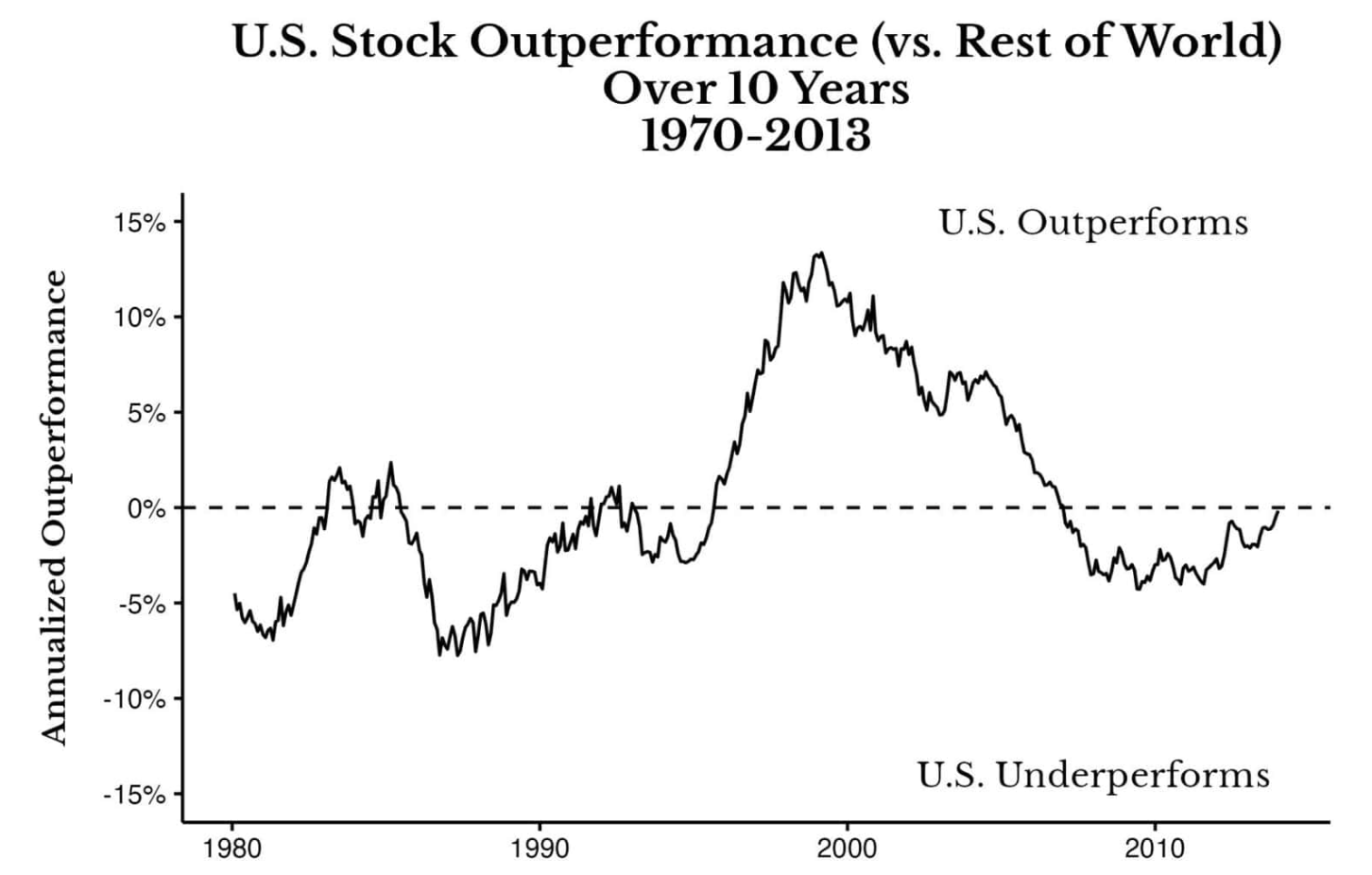

Pokud bychom například provedli přesně stejnou analýzu v roce 2013 (což by vyloučilo posledních 10 let), americké akcie by překonaly mezinárodní akcie pouze ve 41% všech 10letých období. Jak můžete vidět na grafu níže, v letech 1970–2013 měly americké akcie větší pravděpodobnost nižšího výkonu.

Jaký je americký trh?

Řekl bych, že v dnešní době je diverzifikovaný americký trh spíše technologický, který táhnou firmy Apple, Microsoft, Amazon, Alphabet (Google), Facebook (Meta Platforms), Tesla a Nvidia.

V současné době má americký technologický sektor tržní kapitalizaci kolem 14 bilionů dolarů, což představuje 26 % hodnoty amerického akciového trhu. A i když 26 % nemusí znít jako mnoho, těchto 26 % ovlivňuje hodně sentimentu ve zbytku amerického akciového trhu. To je důvod, proč jsou výše zmíněné akcie v posledních letech tak oblíbené u investorů a proč neexistuje žádná podobně populární skupina akcií mimo americký technologický sektor.

Takže, zatímco sázení na americké technologické společnosti by v 90. letech vedlo až k bublině DotCom nebo v posledním desetiletí fungovalo skvěle, musíte si položit otázku, zda je to druh expozice, který chcete ve svém portfoliu do budoucna mít.

Na tuto otázku neexistuje správná odpověď. Vlastním mezinárodní akcie a indexy, protože chci snížit svou expozici americkým technologickým společnostem a zvýšit svou expozici společnostem ve zbytku světa. Tato strategie za poslední dekádu nedosahovala a možná i během příští dekády nedosáhne, ale to je podle mě v pořádku. I když bych raději neměl nižší výkon, také vím, že pokud ano, stále mohu dosáhnout svých finančních cílů s vysokou pravděpodobností a nízkou volatilitou.

Některé investiční lekce si musíte prožít

I když je nyní snadné ohlédnout se zpět na minulé výnosy, podívat se na vývoj křivky a říct: „kdybych jen vydržel nebo pokračoval v nákupu, vydělal bych peníze“ – ovšem v té době to nemuselo být tak jasné jako dnes, když sledujete historický vývoj. Něco jiného je mít vlastní peníze zainvestované, tím pádem na vás působí jiné emoce než když se díváte do zpětných výnosu a říkáte co byste měli udělat. Musíte si uvědomit, že máme to, co rád nazývám „privilegium vědění“ — dnes víme věci, které naši předkové v minulosti neznali.

Na pocitaci si můzete namodelovat historickou frekvenci velkých propadů akciovch trhú. Ovšem studium historie vám dá pouze pocit, že něčemu rozumíte. Pokud to ale sami nezažijete a na vlastní kůži nepocítíte důsledky, nerozumíte tomu dost na to, aby to změnilo vaše chování. Všichni si myslíme, že víme, jak svět funguje. Každý z nás z nẽj ale zakusil jen nepatrný střípek. Některé lekce si musíte zažít.

To je můj primární zájem ohledně podobných doporučení. Pokud je také nepoučíte o historii trhu a rizicích, která s portfoliem složené ze 100% amerických akcií či indexu podstupují, myslím si, že se strategie nebudou držet. A pokud se nebudou držet strategie, nebude to dlouhodobě fungovat.

Prohlásit, že by každý měl vlastnit 100% americké akcie či index, protože je to z dlouhodobého hlediska učiní bohatšími, je pravda pouze tehdy, pokud nebudou dělat špatná rozhodnutí v nevhodnou dobu. Když jde do tuhého, musí zůstat zainvestováni, jinak by mohli skončit mnohem hůř, než kdyby právě investovali do diverzifikovaného portfolia s nižším rizikem (u kterého by se mohli držet) – a to není lehké. Je velká pravděpodobnost, že nebudete panikařit, když máte zainvestovány malé peníze. Ale máte-li zainvestovány peníze, které jste vydělaly, spoléháte se na ně protože z nich jednou chcete čerpat příjem v důchodu – nejsem si jist, jestli je to ideální řešení.

Slyšel jsem mnoho příběhů o tom, jak lidé přišli o část peněz protože zvolili špatnou diverzifikaci a emočně investování nezvládli. Kdyby tito lidé byli lépe vzdělaní, diverzifikovaní nebo se měli s kým poradit, nedošlo by k tak dramatickému závěru.

Pojďme vše uzavřít zvažováním praktických důsledků pro každodenní investory.

Sečteno a podtrženo

Necháme-li stranou problémy s chováním a řekneme-li, že budoucí problémy zvládneme ať se stane cokoliv, vlastnictví portfolia 100% amerických akcií není tou nejhorší variantou. Ve skutečnosti je to lepší strategie, než kterou dělá mnoho drobných investorů, když se snaží porazit a časovat trh.

Snažit se vybrat ty nejlepší akcie nebo najít ideální čas na investování jsou dvě takové strategie, které jsou odsouzeny k neúspěchu ve srovnání s dlouhodobým vlastnictvím amerického akciového indexu.

100% americké akciové portfolio však přichází s vlastní sadou rizik. Nejen, že tato strategie bude mít v určitém okamžiku nižší výkon (možná výrazně), ale také zesílí vaši expozici v technologickém sektoru.

Pokud vás „all-in“ americké akciové portfolio může dostat tam, kam chcete, je to skvělé. Takové portfolio však není vhodné pro každého.

.

KDE ULOŽIT PENÍZE A JAK DLOUHODOBĚ PORÁŽET INFLACI?

.

Zkusme si tedy osvojit fakt, že neexistuje správné portfolio pro všechny a že to co funguje na jednoho, nemusí fungovat na druhého. To je důvod, proč „99 % lidí“ nemůže (a nemělo by) používat stejnou investiční strategii, i když se zdá optimální. Protože žádná taková strategie neexistuje. Neexistuje univerzální strategie vhodná pro všechny, a proto je klíčové přizpůsobit investiční plány individuálním potřebám a cílům. Každý jsme jiný. Neberte si za příklad ty, kteří hrají jinou hru než vy.

Úspěšné investování a děkuji za přečtení.

Chcete se poradit?

Nevíte si rady a chcete znát odborný názor - napište si o nezávaznou konzultaci.