3 zlatá pravidla investování

Existují investiční pravidla, která přiblíží k úspěchu v investování a podstatně si tím zkrátíte cestu? Odpověď je jednoduchá: ano. Ovšem pravidel je určitě více, pojďme se podívat na základní pravidla, která by měl každý investor dodržovat.

V dobách internetu a sociálních sítích se na nás hrne spousty informací. Každý den se nás YouTube a analytici snaží informovat o tom, co se bude dít za týden, za měsíc, za rok, za 5 let, co by měl investor udělat a do čeho investovat.

Jeden analytik předpovídá něco, druhý a třetí specialista predikuje něco jiného. Nezkušený investor má potom pocit, že tito specialisté a analytici, kteří by měli být odborníky, přeci musí vědět co bude a co se stane. Realita je taková, že to nikdo neví. Ani ten analytik, ani tam ten specialista.

Úspěšnost těchto předpovědí je horší, jak úspěšnost předpovědi počasí. Předpověď počasí má nějakou šanci, že vyjde, ale na trzích toto neplatí.

Pokud začínáte s investování, tak vás tyto předpovědi analytiků a specialistů budou zajímat a budete je vyhledávat a „hltat plnými doušky“. Ale čím déle budete investovat a budete si tyto předpovědi ověřovat, tak zjistíte, že to nikam nevede.

Ve skutečnosti to funguje tak, že když někdo něco předpoví, tak se to nestane. Ať se jedná o krach české koruny, krach Řecka a tak dále.

3 základní pravidla

První pravidlo tedy zní: Nedívejte se na předpovědi typu co přesně přijde, co se stane, nehledejte skvělou křišťálovou kouli, která vám bude věštit budoucnost. Tento typ investování nikam nevede.

Druhé pravidlo navazuje na první: pracujte s více možnostmi toho, co se může stát a neřešte nepodstatné scénáře.

Jinými slovy, neřešte komáry, když se na vás řítí stádo slonů. Emoce jsou důležité momenty úspěšného investování.

Typickým příkladem řešení nepodstatných problému, popřípadě nebýt připraven na budoucí problémy, byl rok 2020 a Covid. V tu dobu podnikatelé řešili, jak zajistit růst prodejů svých zboží a služeb, řešili jestli přeměnit koruny na eura nebo na dolary, protože koruna a akcie byly v propadu 15, 20, 25 procent. Čtrnáct dní poté co koruna oslabila, někteří lidé prodali koruny a nakoupili cizí měny, eura a dolary. O 3 měsíce později koruna vymazala tyto propady a tyto lidi prodělali 15%.

Když člověk jedná v emocích, v křeči, v časovém presu, tak se nesmí divit, že rozhodnutí není úplně rozumné. Je lepší o scénářích přemýšlet včas, ne když to přijde, ale být připraven na různé možnosti toho, co se může stát. Emocím je potřeba jít naproti včasným přemýšlením o tom, co by se mohlo stát a jak na to reagovat.

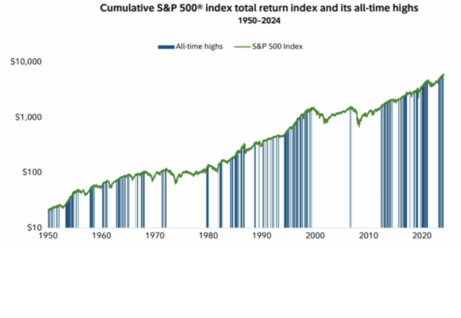

Třetí pravidlo je trpělivost. Trpělivost má velký vliv na výnos z investic. Jak velký? To je samozřejmě individuální, záleží na trhu, čase apod.

Data z analýz chování investorů ukazují, že běžný investor drží investici ve fondu v průměru 4,5 roku. Vystupováním a nastupováním v typicky špatnou chvíli se připravuje o růst.

Běžný investor se dívá do minulosti a řeší, kdy tehdy měl nakoupit a kolik by tímto vydělal. Jinými slovy, je to investor, který investuje podle zpětného zrcátka. Dívá se do historie, sleduje křivku výnosu a říká si, aha tady to šlo takto, potom tam, kdybych tady nakoupil, měl bych více a snaží se aplikovat toto „poučení“ nyní, aby konečně více vydělal. To je netrpělivé investiční chování a realita je jiná. Netrpělivost vede ke ztrátám a může vést až ke zkáze rodinného bohatství.

Je potřeba si zachovat chladnou hlavu, nečekat na nižší propad a nenechat se zviklat tím, co se děje okolo nás.

Správný návod jak uspět.

Do čeho tedy investovat tak, aby rodinné bohatství netrpělo, bylo stabilní a poráželo inflaci?

Hlavně investovat systematicky, strategicky, dlouhodobě udržitelně, s rozvahou a dobře o tom přemýšlet – jedině tak to může dlouhodobě fungovat. Každého zajímá do čeho investovat, kde investovat aby nám to vydělalo a ochránilo majetek.

Můžete si koupit jednu akcii nebo fond, investovat podle rad YouTuberu, ale nebude to mít hlavu a patu.

Ovšem zkušenost je taková, že investor samouk investuje na vlastní pěst do doby prvního výplachu na trzích. Až v tuto dobu, kdy přijde o část svého majetku, investor osloví profíka. Tento profík po shlédnutí amatérského portfolia zjistí, že to nemá strategii, hlavu a patu, ale samouk investor nakupuje podle toho, co se najde na YouTube, na internetu, kdo jde kolem a uměl prodat, tak to investor nakoupí – takový investor samouk vyměňuje starost za starost. Tudy cesta nevede.

Je třeba mít strategii, nadhled, filozofii, systém a mít skutečného profíka, se kterým debatujte, klaďte otázky a právě zkušenosti jsou to, co dělají dlouhodobě udržitelné, levné a úspěšné investování.

Chcete se poradit?

Nevíte si rady a chcete znát odborný názor - napište si o nezávaznou konzultaci.