Tajemství investičního horizontu aneb co vám poradci a bankéři neřeknou

„Investování je riziko. Mám špatnou zkušenost. V investicích mohu o peníze přijít a bojíme se o ně. V mém okolí hodně lidí při investování o peníze přišlo a nechalo se napálit nezkušeným bankéřem či poradcem. Nevím co od investování očekávat, co se může stát a jak se nezdarům vyvarovat. Nemám s investováním zkušenosti kvůli strachu. Moji rodiče neinvestovali a pořád mi opakují, že na účtu peníze vždycky najdu, bez rizika. Jsem starý, pro mě už investování není.“ Našli jste se v některých větách?

Pokud ano, je na čase se začít v investování vzdělávat a začít hledat cestu. Protože jedině tak jste schopni uchovat kupní sílu peněz. Po čase zjistíte jak vše do sebe zapadá, jako puzzle. Nebudu se zde zabývat otázkou inflace a co inflace znamená. Díky mediím je laická veřejnost poměrně hodně informována. V dnešním článku se chci zabývat otázkou investičního horizontu.

Protože delší investiční horizont je to, co zvyšuje pravděpodobnost výnosu. Díky správné délce investování a správné diverzifikaci, můžete dosáhnout vyššího výnosu než nechat peníze bance. Proč jsem si tak jistý ve svých tvrzeních?

Zpátky do minulosti – statistika nuda je, ale uklidňuje

Historie investování spadá do dávných dob. Jeden z největších a nejstarších indexů je index S&P 500, který je tvořen z 500. největších firem v USA. Jedná se tedy o široce diverzifikovaný americký index, který byl založen v roce 1923. Tento index nezkrachoval a má za sebou války, pády bank, krachy či problémy států, krach odvětví (technologická bublina), problémy s hypotékami (hypoteční krize), celosvětové epidemie, růst zadlužení států a další.

Člověk neznající investiční prostředí by řekl, že je to nemožné. Ovšem důvod proč vše funguje je protože žijeme v době kapitalismu a peněz (centrálních bank). Trhy budou kolísat, ale v dlouhodobém horizontu budou vydělávat.

Kapitalismus je založen na tom, že zítra se probudíme, umyjeme se, rozsvítíme si světlo, zakousneme chleba, který někdo upekl a prodal, zavoláme rodičům či dětem, natankujeme palivo, odjedeme na dovolenou, pojedeme do práce. Kdykoliv koupíme službu nebo produkt, který někdo vyrobil, posíláme peníze této firmě. Pokud firmy dlouhodobě prodávají, rostou jim tržby, roste jejich hodnota a zisk, budou do nich investoři investovat a firmy vyplácet dividendu.

Je důležité zmínit dlouhodobě. Krátkodobě mohou trhy kolísat, ale z dlouhodobého hlediska trhy stoupají. Co myslím tím dlouhodobé hledisko? Chcete-li investovat na dobu jednoho roku, není investování do akcií vhodné. Níže na obrázcích vidíte proč.

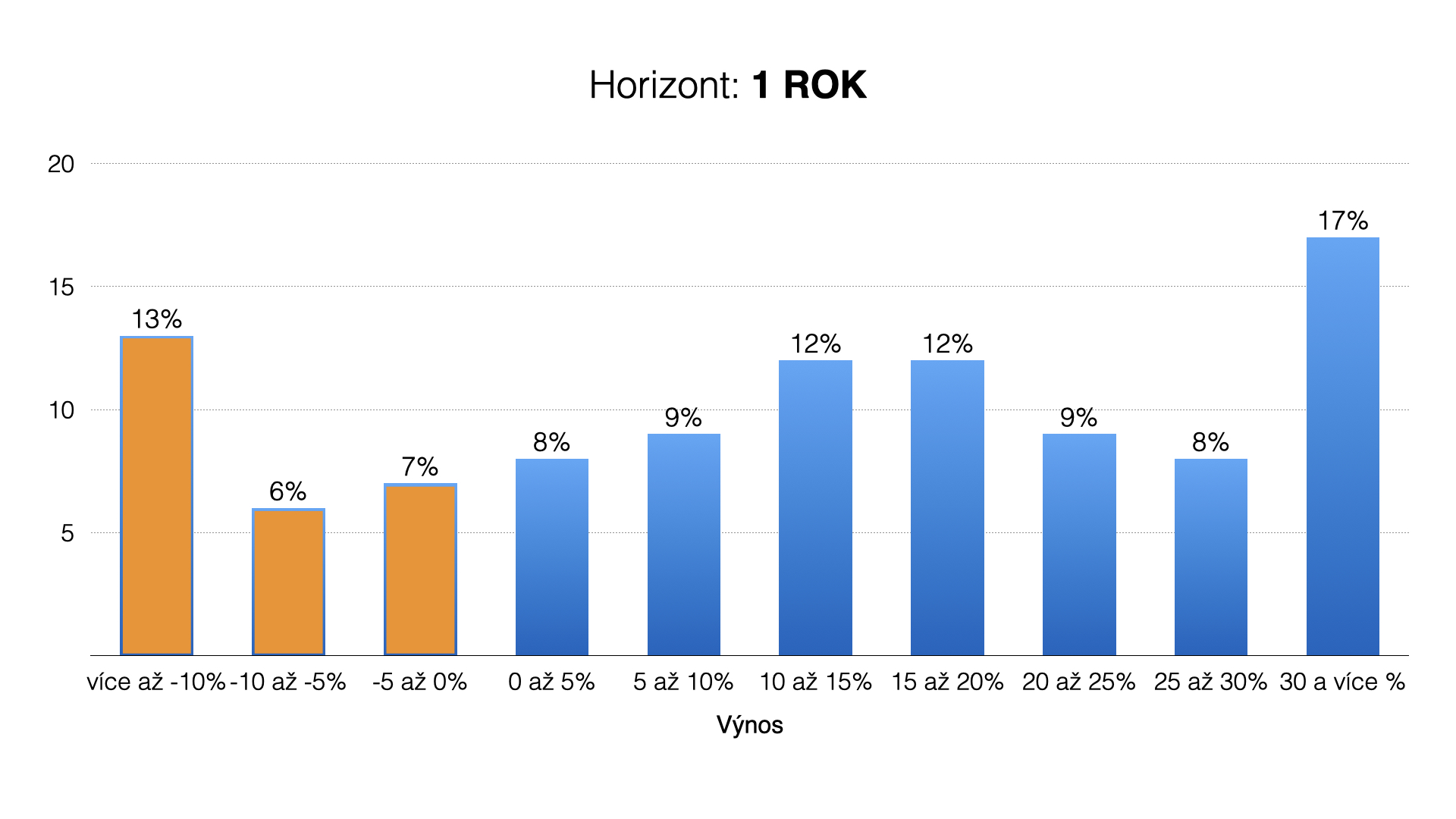

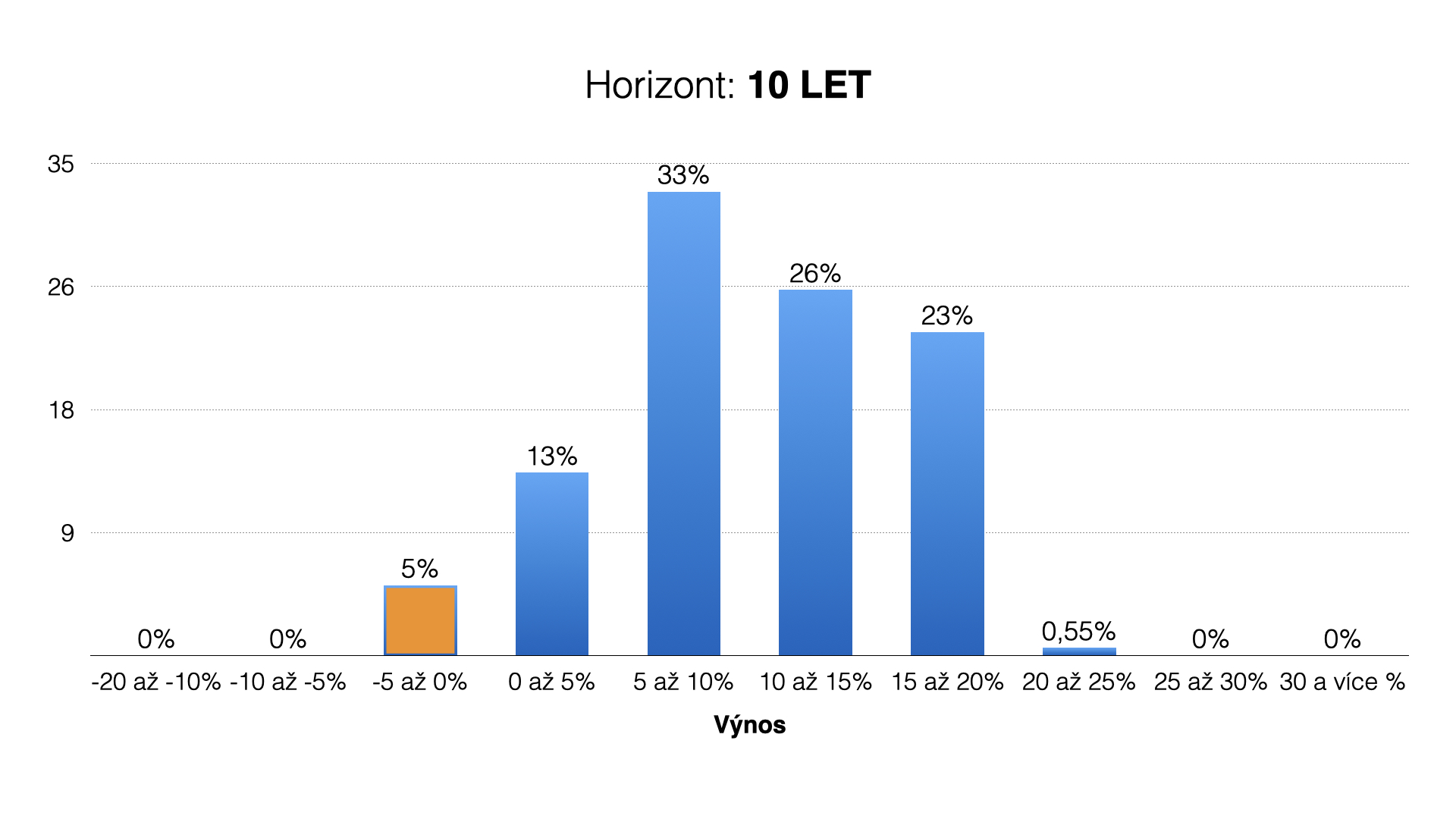

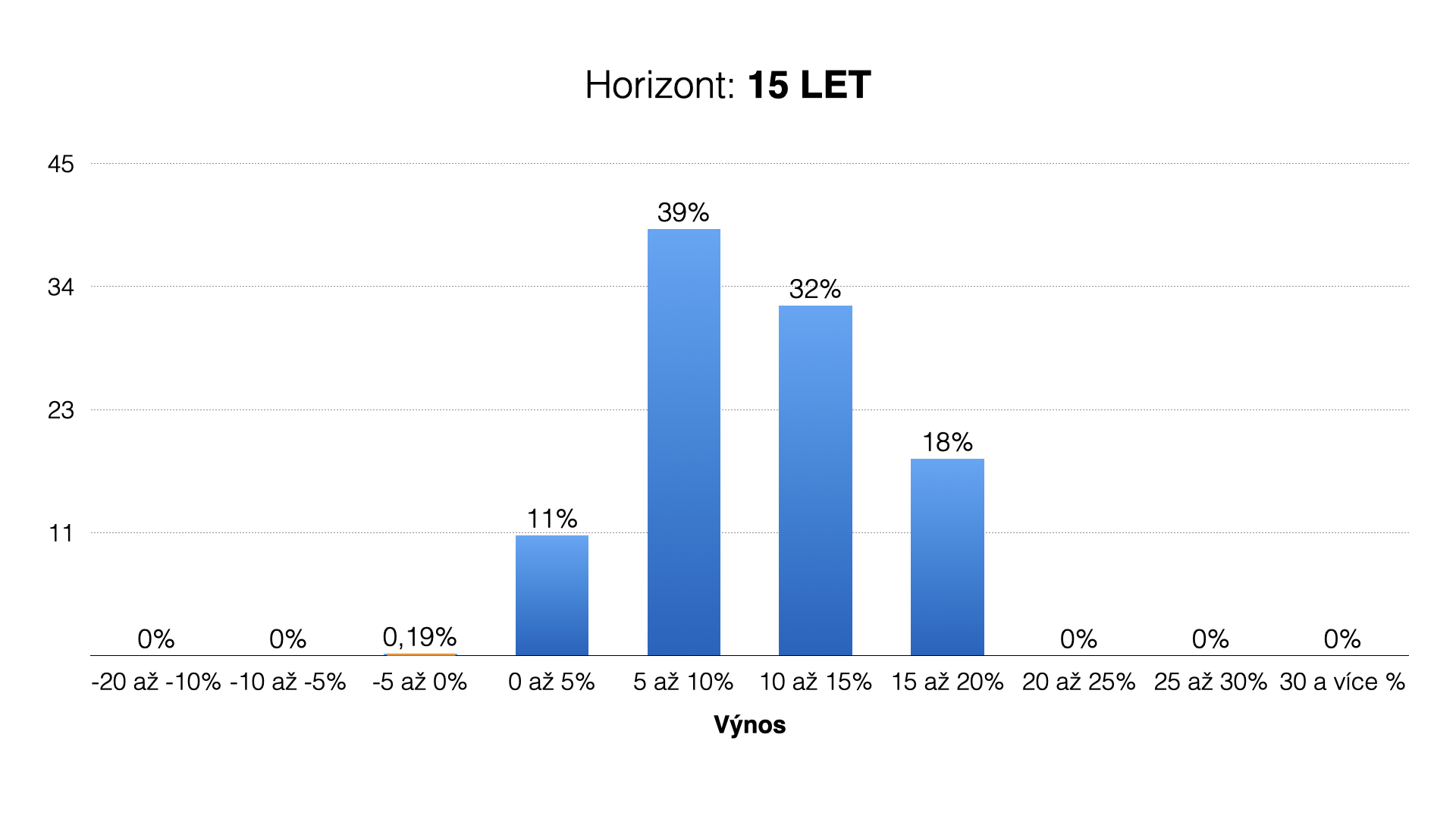

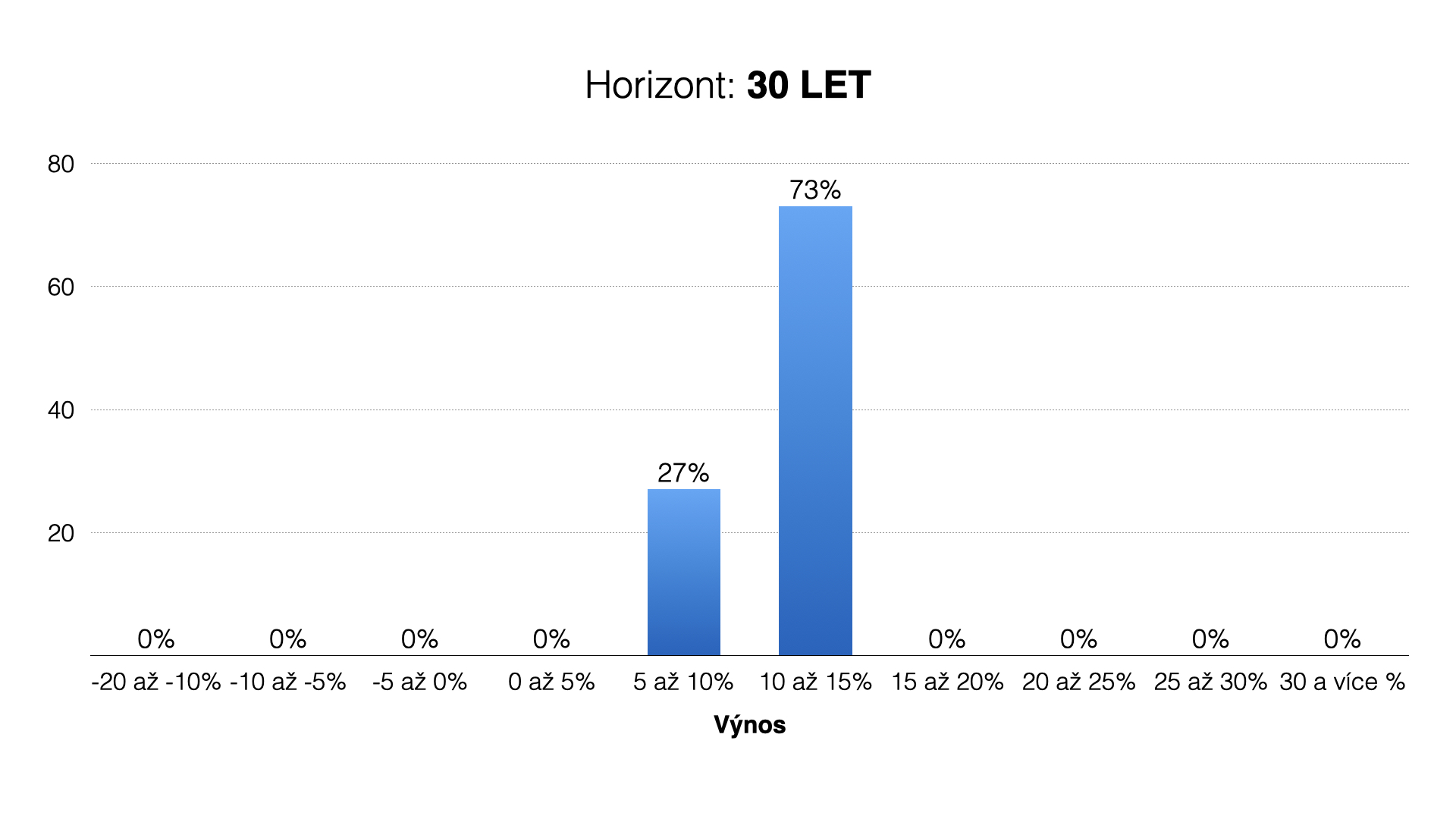

Vzal jsem historii indexu S&P 500 a podíval se na to, kdyby investor investoval jednorázově peníze, jaká je pravděpodobnost, že by byl v plusu.

Na horizontu 1 roku je pravděpodobnost, že by byl v plusu v 74% případů a naopak, ze 26% případu by byl v mínusu. Na pětiletém horizontu je situace příznivější a sice v 89% případu by investor byl v plusu.

Podíváme-li se na delší horizonty, budou čísla vypadat lépe. A to je přesně důvod, proč lidem doporučuji investování od 10let (ne věku, ale horizontu) – jednorázová investice na 10 let, by byla v mínusu pouze v 5% případů. A na delších horizontech hovoří historie výnosu ještě lépe.

Ovšem pozor. Člověk by měl být pořád na pozoru. Pořád by měl vědět, že investování znamená kolísání a investor (poradce) by měl vybírat bezpečné nástroje se správnou alokací.

Něco z praxe

Setkávám se s tím, že mi lidé říkají, pane Kaštovský, já jsem to investování propásl. Je mi 55 let (nebo 60 let) a na 5 či 10 let to nemá smysl. Omyl. Velký omyl. Uvědomte si, že máte delší horizont než jen pomyslný důchodový věk 65. Peníze budete potřebovat také v 75letech nebo v 80letech – do té doby je dobré peníze moudře zaparkovat a naplánovat průběh a čas čerpání.

Přesně na tento scénář jsem narazil s již mým klientem investorem. Původně také říkal, že za 8 let jde do důchodu a není investování pro něj. Po detailnějším rozboru jsem zjistil, že peníze mohou být investovány na delší dobu. Díky mému efektivnějšímu řešení vydělá o 3% více a bude moci čerpat vyšší rentu o 8.000 Kč měsíčně. A to je důvod proč dělám tuto práci. Vykouzlit na ústech klienta úsměv, když si uvědomí jak vše do sebe zapadá když se nad penězi přemýšlí.

Ukázat lidem jak přemýšlet nad penězi, jak je ochránit a jak moudře a bezpečně investovat. Proč být konzervativní a neplánovat je špatná cesta. Proč finanční postoje, které si mnohdy přenášíme z dětství od svých rodičů, v dnešním světě neobstojí.

Chcete se poradit?

Nevíte si rady a chcete znát odborný názor - napište si o nezávaznou konzultaci.