Přímé investice do podílových fondů – co to ve skutečnosti znamená?

Pane Kaštovský, mám nabídku na přímé investice do podílových fondů. Je mi to prezentováno tak, že tímto způsobem obejdu prostředníka a budu do fondu investovat na přímo. Výpisy budu dostávat na mé jméno, budu mít vyšší výnosy, protože mi nikdo nebude ztrhávat výnos.

Dále se budu moci účastnit valných hromad investiční společnosti a mám výhodu v tom, že nemusím řešit případný krach zprostředkovatele, protože mám přímé investice do podílových fondů, bez prostředníka. Pane Kaštovský, plánuji investovat, hledám vhodnou investici a pro mě jako laika, to zní logicky. Beru to jako obrovskou výhodu, nebo to tak ve skutečnosti není?

Pokud se v investování nepohybujete, bude vám argument přímé investice do podílových fondů znít velice lákavě. Ovšem realita je jiná.

Co znamená přímé investice do podílových fondů?

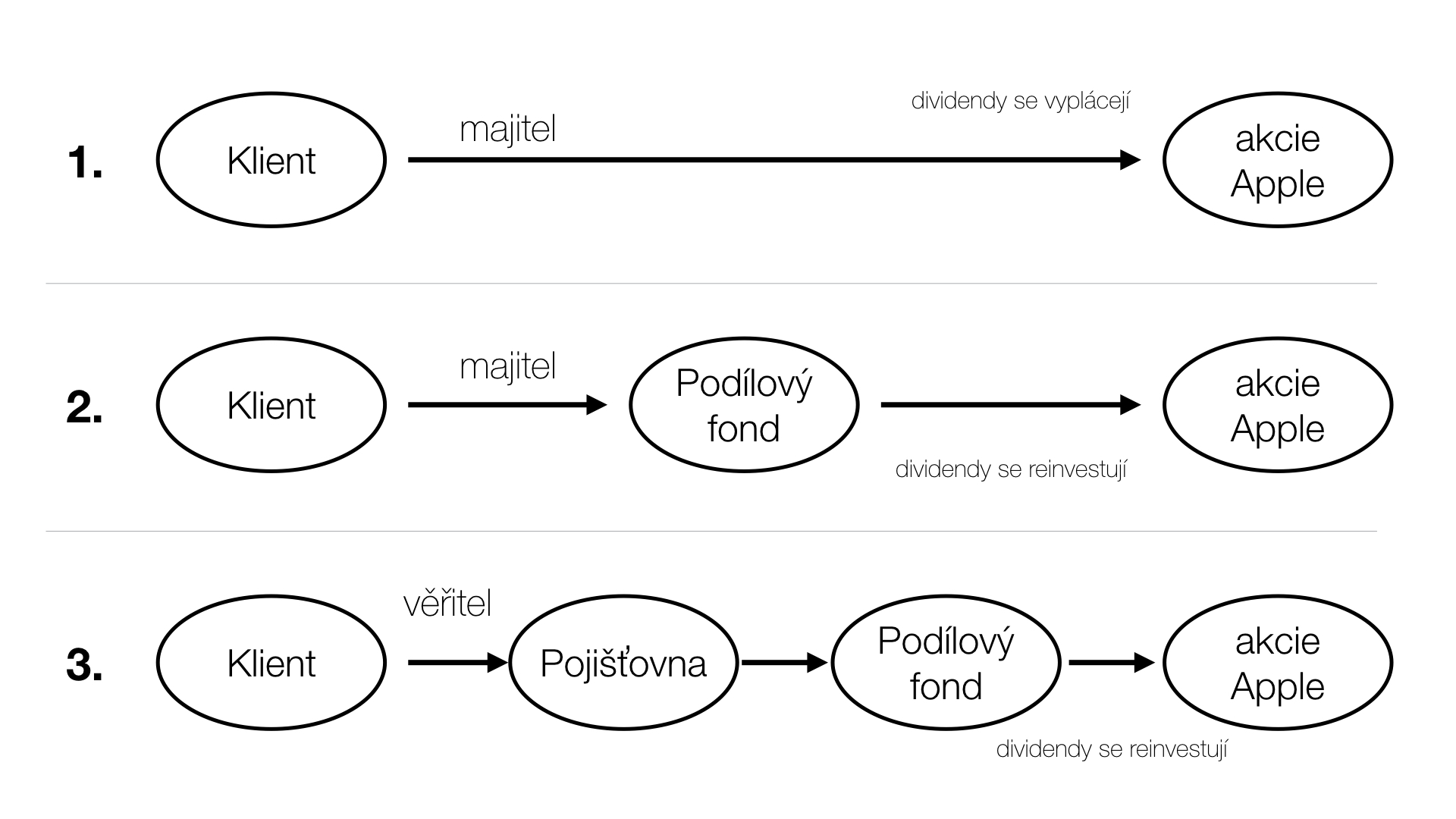

Vysvětlení najdete na obrázku níže. Vzhledem k tomu, že jsem fanouškem Applu, vysvětlím vše na akciích Applu. Máme v plánu investovat do akcií Applu. Existuje několik možnosti, jak toto provést.

- Máme dostatek peněz a tak nakoupíme akcie Applu přímo na burze (přímé investice). Ano správně, tady nakupujeme akcie Applu přímo na burze tzn. přímá investice. Tím pádem v případě, že firma vyplatí dividendu, uvidíme dividendový výnos společnosti Apple na investičním účtu.

- Nemáme vyšší obnos peněz a proto najdeme podílový nebo indexový fond, který ve svém portfoliu investuje do akcií Applu. Jakmile Apple vyplatí dividendu, tato částka se reinvestuje, tzn. nevyplácí se nám peníze za dividendu na investiční účet, ale peníze se reinvestují.

- Nemáme dost prostředků a líbí se nám, že vidíme na náměstí pojišťovnu, což nám dává „určitou jistotu“ (o tom později). Z nabídky pojišťovny vybereme podílový fond, který do Applu investuje a budeme tedy posílat peníze do produktu, který se jmenuje investiční životní pojištění. V tomto systému opět platí, že dividendy se reinvestují.

Ve výše popsaném systému znamená přímá investice pouze v prvním příkladu. Ostatní systémy nemůžeme označit za přímé investice a hodí se pro lidi, kteří dostatek peněz nemají a i přesto chtějí akcie Applu vlastnit. A nejen akcie Applu, ale i další akcie, které jsou manažerem fondu vybrány. A jak již jsem zmínil výše, přímá investice do podílových fondů neexistuje.

Kdo mě okrádá, když nemám přímé investice?

Někteří prodejci nazývají přímé investice v případě, že investujete do podílových fondů bez zprostředkovatele. Podle nich zprostředkovatel připravuje klienty o výnosy, protože si účtuje další skryté poplatky. Dále prezentují, že pokud zprostředkovatel zbankrotuje, přijdou o své peníze.

Kde je pravda?

Pravda je ta, že pokud investujete peníze do podílového fondu nebo indexového fondu přes Conseq, Moventum, Colosseum nebo jiné zprostředkovatele, pak máte svůj účet, který je vedený na vaše jméno a vaše peníze jsou odděleny od majetku zprostředkovatele a investiční společnosti. Zprostředkovatel nemůže nakládat s vašimi podíly a případný krach zprostředkovatele, se vás nedotkne.

Pokud budete vlastnit podílový fond, který generuje 8%, tak výnos 8% najdete na svém účtu u jakéhokoliv zprostředkovatele, přes kterého investujete do podílového fondu (pozor nezaměňovat se střešním fondem).

Různé společnosti nabízí tzv. fondy životního cyklu. Proč jsou nevýhodné a drahé? Přečtěte si článek Fondy životního cyklu jsou dobré tak jako taxi pro neřidiče.

Výpisy na vlastní jméno – výhoda?

Pohádka o výpisu na vaše jméno je manipulace. Ať investujete peníze do podílového fondu přes zprostředkovatele X či Y, popřípadě máte smlouvy se společnosti X nebo Y, pořád máte stejná práva na své investované peníze.

Je to stejné, jako když si koupíte auto přímo v obchodu fabriky nebo od zprostředkovatele, pořád ho budete vlastnit a užívat stejně. Ba naopak, mnohdy vám zprostředkovatel dá výhodnější cenu.

Rozdíl existuje

Existují cesty, které jsou pro klienty opravdu nevýhodné a nákladné. A sice v případě, že hradíte dvojí poplatky (jak to vypadá, když firma účtuje dvojí poplatky najdete ZDE) nebo pokud investujete přes pojišťovnu a její produkt s názvem investiční životní pojištění.

Neboť pokud investujete peníze přes pojišťovnu, platíte drahé poplatky a stáváte se jejím věřitelem. Peníze jsou majetkem pojišťovny, tudíž v případě krachu pojišťovny máte problém. Jistota budovy s logem pojišťovny je iluzí. V životním pojištění jsou poplatky, které zbytečně snižují váš výnos.

Dále se můžete setkat s investováním bez vstupních poplatků. Ano lze to. Bohužel to má háček, více v článku podílové fondy bez vstupního poplatku.

Ale zase na druhou stranu chápu lidi, kteří se ve financích nepohybují a podepisují nevýhodné smlouvy protože jsou důvěřiví. Vím, že to asi bude znít jako klišé, ale vyhledejte zkušeného poradce, který vám portfolio poskládá. Nemusím to být já, ale kdokoliv zkušený. Opakuji, zkušený, protože to stojí za to. Zkušenosti poradce vám dávají jistotu, že investování dopadne dobře. Zkušený poradce minimalizuje riziko.Máte-li otázky, kontaktujte mne, pomohu vám.

Chcete se poradit?

Nevíte si rady a chcete znát odborný názor - napište si o nezávaznou konzultaci.